Royaume-Uni – Jeudi 14/12/2017 – energiesdelamer.eu – Face à la chute rapide des prix, les compagnies éoliennes offshore doivent intégrer compétitivité et une rentabilité, malgré une concurrence accrue. Cela entraînera fatalement le développement de turbines plus puissantes et la disparition de certains acteurs. C’était l’une des conclusions de la conférence Offshore Wind Europe 2017 qui s’est tenue à Londres.

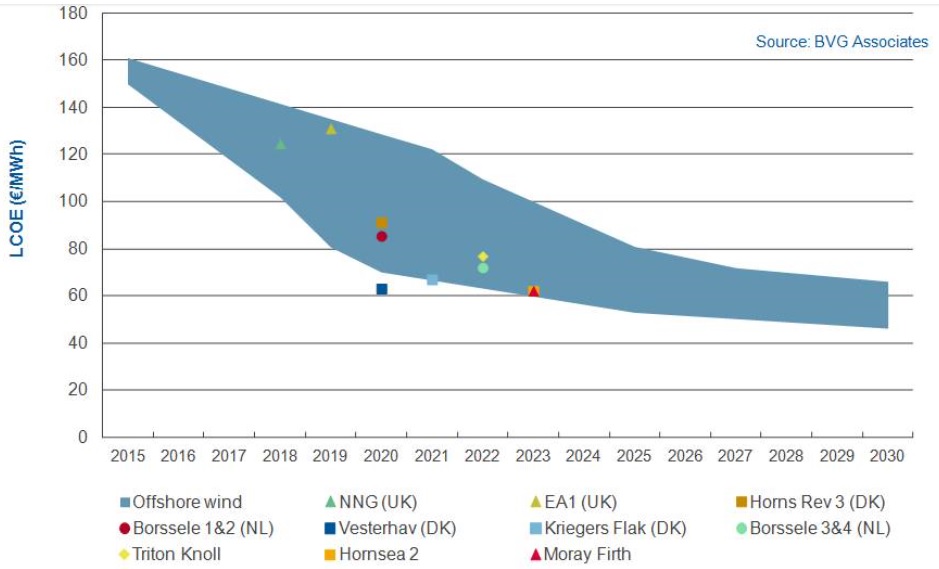

La multiplication des installations, les progrès technologiques et des économies d’échelle ont fait baisser les prix des éoliennes offshore, aidant l’industrie à consolider son avenir sur des marchés compétitifs. Cette poussée vers des prix plus bas, accélérée par l’introduction de ventes aux enchères compétitives, a fait pression sur les marges de la chaîne d’approvisionnement.

A l’avenir, les partenaires du projet doivent collaborer plus que jamais pour réduire les risques et maximiser la compétitivité, a déclaré Thomas Karst, directeur des ventes et vice-président de MHI Vestas, lors de la conférence Offshore Wind Europe 2017 les 14-15 novembre.

«Nous devons surmonter les murs qui se dressent entre nous … Cela signifie minimiser les risques, comprendre le risque, répartir le risque entre nous de manière sensée … c’est-à-dire avoir le coût le plus bas pour tout type de risque».

Au fur et à mesure que le secteur évolue, les développeurs devront prendre en compte l’importance croissante accordée au risque commercial par rapport au risque technologique, a déclaré Sven Utermohlen, directeur de l’exploitation d’E.ON Climate & Renewables.

L’expertise croissante en ingénierie et une expérience éprouvée des projets offshore ont fait de l’industrie éolienne offshore une phase plus «industrielle», tandis que l’appel d’offres concurrentiel consiste à voir les promoteurs prendre en compte le risque dans leurs projets ».

« Si vous enchérissez aujourd’hui pour un tarif de 15 ou 20 ans dans une vente aux enchères, vous ne pouvez pas remporter l’enchère sans en compte l’après de cette période tarifaire … C’est le risque commercial qui est actuellement introduit ».

L’industrie éolienne offshore devra trouver le bon équilibre de risque pour ce risque commercial, a déclaré Sven Utermohlen.

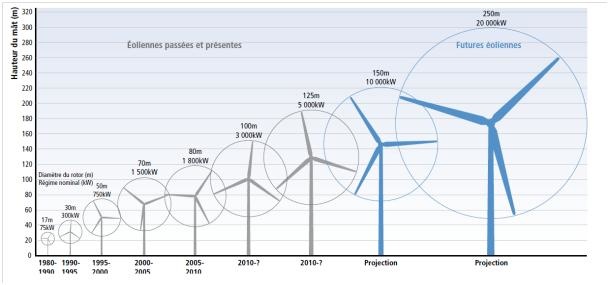

Vers des turbines de 13 à 15 MW

Un facteur clé de la baisse des coûts de l’énergie éolienne a été l’augmentation des capacités des turbines. Des unités plus grandes et plus efficaces ont eu un impact considérable sur les coûts d’installation et d’exploitation, réduisant le coût moyen actualisé de l’énergie (LCOE).

Orsted (ex Dong Energy) a été le premier promoteur à installer des turbines de 8 MW sur son parc éolien Burbo Bank Extension au large de Liverpool.

Les dates de mise en service des projets éoliens offshore sont fixées plusieurs années à l’avenir, ce qui permet aux développeurs de prendre en compte des capacités de turbines beaucoup plus élevées que celles actuellement disponibles. Par exemple, Orsted a prévu des turbines de capacité de 13 à 15 MW qui seront commercialisées d’ici 2024. C’est d’ailleurs l’un des arguments avec le prix du CO2 d’Antoine Cahuzac livré à energiesdelamer.eu le 11/12/2017 à la veille du #One PLanet Summit, pour justifier aussi le lancement « le plan solaire » EDF qui sera mis en œuvre par EDF Energies nouvelles. Ces suppositions de capacités croissantes des turbines auront un impact sur les profils risque-rendement, a déclaré Sven Utermohlen lors de la conférence.

En plus du risque technologique lié aux turbines de nouvelle génération, les promoteurs supposent que des turbines plus puissantes participent aux appels d’offres (donc à des Permis enveloppe, comme souhaite le mettre en place la France pour ses prochains appels d’offre), mais ils prennent un risque «commercial» important si ces machines ne sont pas développées en temps voulu.

Willem van der Ven, vice-président des activités de production d’énergie chez Enbridge (partenaire d’EDF EN pour les parcs éoliens français), a convenu que les sociétés devront rechercher un «nouvel équilibre» entre le risque et le rendement.

« Je ne pense pas que nous verrons le même rendement dans l’industrie de l’énergie éolienne offshore que nous l’avons vu dans le passé », a déclaré Willem van der Ven.

Volume nécessaire avec une production annuelle d’appels d’offre de 2 GW, l’idéan serait 6, 8, voir 10 GW

La capacité éolienne offshore annuelle installée en Europe a oscillé entre 1,5 GW et 3 GW au cours des dernières années et M. Karst a déclaré que les pipelines de projets devront croître pour assurer la compétitivité de l’industrie sans subvention.

Les fournisseurs de turbines en Europe pourraient chacun exiger une production d’appels d’offre annuelle de 2 GW pour assurer une activité stable à long terme, a-t-il déclaré. « Il doit y avoir deux gigawatts continus d’année en année, personne ne peut s’offrir « le luxe » d’un cycle d’expansion et de ralentissement dans cette industrie … »

Fondamentalement, l’éolien offshore devient compétitif avec l’énergie conventionnelle, ce qui devrait stimuler des volumes plus élevés dans les années à venir, a déclaré Thomas Karst.

« Si nous obtenons jusqu’à 6, 8, 10 GW par an [total], c’est une affaire en cours, elle peut vivre de son côté … Je pense que le volume va venir »

Les chutes spectaculaires des prix au Royaume-Uni mettent en évidence les gains rapides d’efficacité réalisés par les opérateurs et les fournisseurs.

En septembre, le gouvernement britannique a attribué des contrats CFD de 15 ans à trois projets offshore à des prix aussi bas que 57,50 livres / MWh, soit la moitié du prix des contrats attribués lors du dernier appel d’offres en février au Royaume-Uni. 3 GW de nouvelle capacité, en ligne d’ici 2022-23.

Si ces niveaux de prix peuvent être maintenus, le Royaume-Uni pourrait voir 10 GW d’offre d’énergie éolienne offshore dans sa troisième enchère CFD prévue pour le printemps 2019, a déclaré Thomas Karst.

Consolidation de marché et regroupement des turbiniers

La concurrence intense sur les prix a stimulé la consolidation du marché des éoliennes et devrait se poursuivre dans les années à venir, a déclaré le panel.

Cette consolidation pourrait conduire à seulement deux ou trois fournisseurs de turbines sur le marché offshore européen, selon les experts.

Points de repère

20/09/2017 Exclusive – Pierre Lestienne, Managing Director Nordsee One GmbH

Publicités Google :